随着数字货币的迅猛发展,越来越多的人开始关注这种新兴资产的投资潜力。然而,随之而来的一个重要问题是:数字货币的交易和收益在税务上如何处理?特别是个人所得税(个税)方面,很多投资者对此知之甚少。本文将对此进行全面解析,以帮助大众了解数字货币与个人所得税的关系,以及如何进行税务合规和制定投资策略。

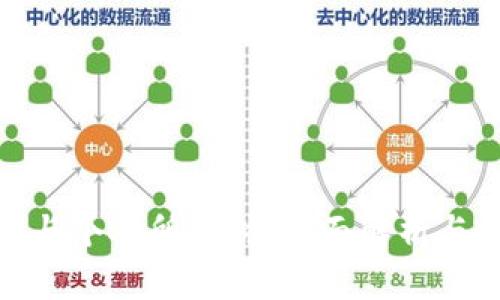

数字货币是指基于区块链技术的一种新兴的货币形式,最具代表性的就是比特币(Bitcoin)。其独特的去中心化特征使得数字货币在全球范围内受到了广泛关注。近年来,随着诸如以太坊(Ethereum)、Ripple等其他数字货币的崛起,整个数字货币市场呈现出蓬勃发展的趋势。

数字货币的发展也带来了新的交易方式和支付手段,例如DeFi(去中心化金融)、NFT(非同质化代币)等,这些新型应用促使更多投资者参与其中。然而,激增的交易行为也让税务问题愈加凸显。

在许多国家,数字货币被视为资产,而非货币。在税务上,数字货币的交易、持有及转让都可能产生税务责任。在中国,国家税务总局已经明确表示,数字货币的增值部分将作为资本利得税的一部分征收。

对于个人投资者来说,需要注意的几个方面包括:

在中国,个人所得税的计算公式为:应纳税所得额 = 收入总额 - 各项扣除。数字货币的交易产生的收益必须在计算应纳税所得额时予以考虑。

1. 收入总额:包括所有通过数字货币交易所获得的收益,需计入个人的综合所得。

2. 各项扣除:包括与产生数字货币收益相关的各项费用,如交易手续费,并可在收益内进行扣除。

3. 纳税义务:如应纳税额超过一定数额,需根据个人所得税的规定进行分级纳税。

税务合规是每个投资者的重要责任。为了避免因未报税而遭受法律风险,建议投资者采取以下措施:

作为一种新兴的投资工具,数字货币的投资策略应结合市场动态、个人投资风险承受能力以及税务合规策略,形成综合考虑的投资决策。例如:

是的,数字货币交易所获得的收益属于个人所得,需缴纳个税。根据法律规定,将其视为资本利得,投资者需自行申报并依法纳税。这一政策使得投资者必须清楚自己的交易行为是否会影响其总体的税收责任,同时也要精准计算所得。

收益的计算较为简单:其基本公式为:收益 = 卖出价 - 买入价。需要注意的是,卖出价是指在交易中实际获得的金额,而买入价需包含所有相关的费用,如手续费等。建议使用专业工具或软件,以确保数据的准确性。

保持数字货币交易记录的有效方式包括:使用交易所提供的交易历史下载功能,或借助第三方软件进行记录。同时,许多数字货币钱包也可以提供交易记录的导出功能,确保记录清晰、完整,便于后续报税。

如果未及时进行税务申报,可能会面临罚款、滞纳金等法律责任。同时,严重的情况下甚至可能面临法律诉讼或被追责。为了避免这类情况,建议投资者制定详细的税务申报日程,并严格执行。

可以!在计算个人所得时,相关的扣除项目可以减轻税负,例如交易手续费、相关的投资管理费用等。在满足税务规定的前提下,合理利用这些扣除项目,可以降低个人税负。此外,研究税法的细节,有时能发现合法的减税空间。

未来的税制改革,如果将数字货币纳入新的征税范畴,将对投资者的决策产生显著影响。可能出现的税种包括w交易税、资本利得税等。了解未来可能的税制走向,能够帮助投资者提前做好相关的应对策略,保持投资的灵活性与安全性。

对于普通投资者而言,数字货币的兴起不仅增加了投资机会,但也对于税务合规提出了新的挑战。了解数字货币和个人所得税之间的关系,有助于降低潜在的法律风险和经济损失。投资者应在参与数字货币投资之前,对相关税务信息进行足够的研究,并制定合理的投资及税务合规策划。同时,在合规的情况下,合理利用各项规定,税务负担,以实现最大收益。

此篇内容对数字货币与个税之间的关系进行了全面详尽的探讨,力求帮助读者在日常投资过程中保持合规,规避潜在的风险。

leave a reply